2022-08-26

自從7月底美聯儲加息後,市場直接無視了繼續收緊的流動性,美股三大指數開啟了一輪轟轟烈烈的大反彈,納指自低點反彈了20%,蘋果、特斯拉更是作為本輪反彈的急先鋒。

不過有人歡喜有人愁,市場總是在千變萬化中,近期,在多位美聯儲官員發表強硬表態後,市場再度交易加息的預期,行情波動加劇。 8月26日全球資本市場又將關註Jackson Hole全球央行年會,行情又會再起波瀾,持有or賣出?這是一個問題。

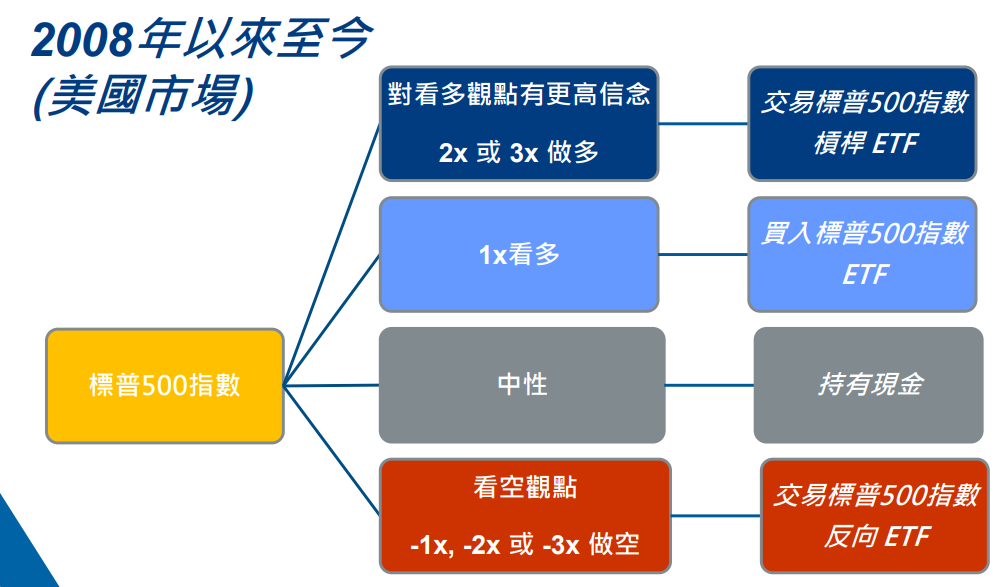

對於交易來說,我們的目標是盈利的時候盡可能多盈利,虧損的時候少虧損。市場波動加劇,也並不是沒有辦法應對,如果你是一名專業的投資者,杠桿與反向ETF或許有可能成為你手中的神器,通過它,你既有機會在上漲趨勢中放大收益,也可以對沖持有正股下跌的風險,在跌市中獲得利潤。

什麽是杠桿/反向ETF

ETF作為一種創新的金融產品堪稱改變資本市場的一大發明,1994年推出的實物型ETF實現了購買一籃子股票的機會,好處是降低了門檻和波動,還可以長期持有。當然,有利也有弊,實物型ETF在短期內很難實現更高的收益,所以在2008年的時候,市場開始誕生了新的ETF交易工具,滿足投資者更多的交易需求。

先來說說杠桿ETF,顧名思義,就是帶了杠桿的ETF,實現追求所追蹤目標單日漲跌幅的杠桿倍數,這是一個合成的ETF,主要由現金, ETF追蹤的相關資產或證券以及衍生性金融產品 (基本上為互換合約或期貨合約)組成,利用衍生性金融產品(期貨或互換合約)來實現杠桿的作用。

假設以標普500作為追蹤標的的三倍杠桿ETF為例,如果標普500單日上漲了1%,那麽對應的該ETF單日就會實現上漲3%。

那可能有人會說,我對未來行情不看好,那應該怎麽實現對沖風險或者通過做空盈利呢?沒錯,我們可以通過買入反向ETF實現這個目標。反向ETF的原理與杠桿ETF的原理是一樣的,主要由現金以及衍生性金融產品 (基本上為互換合約或期貨合約)組成, 追求所追蹤標的單日漲跌幅的反向倍數。

還是以標普500為例,如果標普500單日下跌1%,那麽我們買入的標普反向三倍ETF單日就會實3%的收益。

杠桿/反向ETF使用方法

首先需要強調的是,杠/反ETF作為一個短線的交易工具,他只能保證你單日可以獲得約定的杠桿。比如2倍或者3倍,一旦持有杠/反ETF超出一天以上,這些ETF就無法保證在超過一天以上的期間內提供所追蹤目標累積回報的2倍或3倍。也正是因為這個特點,並不是所有人都適合杠/反ETF,通常來說,更適合專業的投資者,比如對市場有自己明確的看法,了解使用杠桿的風險與結果以及明白如何運用戰術性的交易工具的投資者,當然,更重要的是,還需要有時間每日去監控和管理自己的交易。

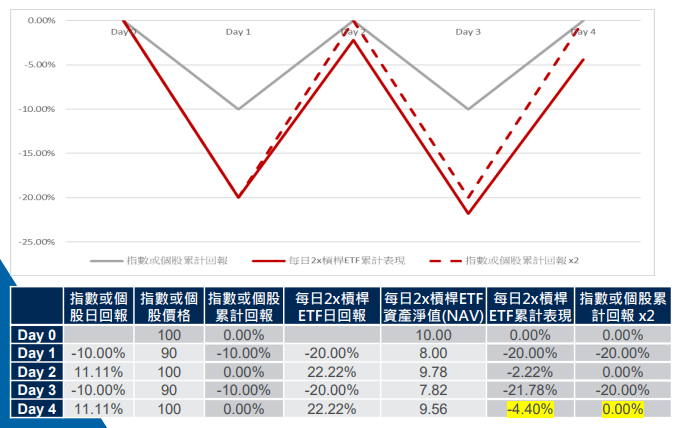

為什麽要特別強調這一點呢?正像前面所講的一樣,杠/反ETF保證單日的杠桿倍數而進行每日平衡。因為復利的存在,一旦出現持續震蕩且無趨勢的情況,對於持有杠/反ETF就會產生非常不友好的影響。

為了方便理解,我們先假設一個帶2倍杠桿的ETF,他追蹤的標的初始價格為 100美元,而此ETF初始凈值為10元美金, 如果在4天時間裏追蹤目標持續上下震蕩且沒有明顯走勢,看下表,這時候我們得到結果如下:

從上面的計算結果我們可以看到,在追蹤標的經歷四天大幅波動且無明顯方向後,其價格回到原點,累積回報為0%, 但追蹤此標的的 2倍杠桿ETF這時候的累計表現為虧損4.4%。

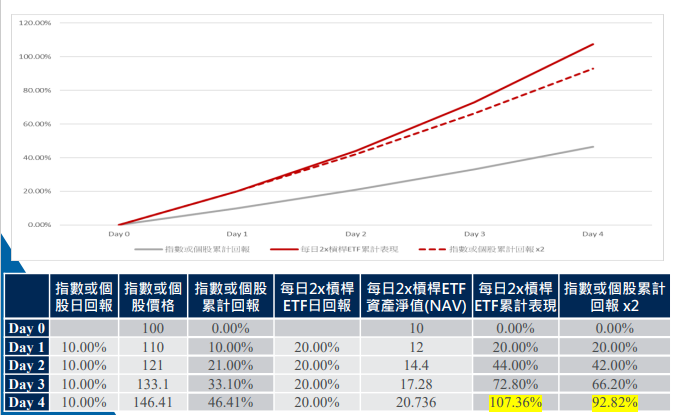

當然,如果市場開始出現單邊行情的時候,每天的重新平衡也會同樣能夠增強長期報酬,同樣我們上面的例子為例,當出現明顯的單邊上漲的時候,兩倍ETF產生的收益高達107.36%,高於其追蹤標的的累計報酬直接乘以2倍。

從上面的分析中,我們看到趨勢是杠/反ETF的好朋友,所以在使用杠/反ETF的時候主要以短打戰術為主,少用長期持有策略,持有的期間越長,可能面臨的波動風險越大,一般來說,以三倍杠/反為例,投資者平均持有期間一般在3到5天的時間,當然絕大部分投資者主要是以日內交易為主。

從交易執行的層面看,杠/反ETF在交易所掛牌上市,我們可以直接通過股票賬戶就可交易,而且,也兼具了普通ETF的投資特點,一方面是投資門檻低,而且不設最短的持有周期。

這些優勢也使得杠/反ETF成為跟隨市場快速調整的戰略型交易工具:看多時放大潛在報酬,在下跌中通過反向ETF獲利或短期為投資組合作對沖。更重要的是,當出現誤判做錯的時候,杠/反ETF沒有補倉或斬倉的風險,最大損失為所投入的資金。

更多元的ETF交易工具——單一個股杠/反ETF

杠反產品越來越受歡迎,市場也開始湧現出了新的杠/反ETF,越來越多的ETF發行商也推出了越來越多的針對個股的杠/反ETF。

美股單一個股杠/反ETF的推出也開啟一個了新時代。這類與市場上大家熟悉的追蹤指數的杠/反 ETF 的運作原則基本一致,最大的區別就在於所追蹤的標的是單一個股而不是一籃子股票組成的指數。

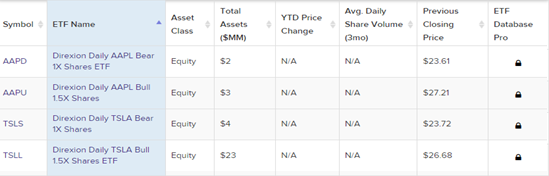

不過有意思的是,由於個股相比於指數更高的波動率,目前在美國市場上的單一個股杠/反ETF的杠桿倍數最高只見到兩倍,以Direxion發行的針對蘋果與特斯拉的杠/反ETF為例,其提供的做多杠桿倍數最高只有1.5倍, 做空型的反向倍數只有1倍。

資料來源: etfdb.com, 日期截至2022年8月18日

雖然整體的杠桿倍數變小了,但是卻也為大家提供了更多元的ETF交易工具,單一個股杠/反ETF的發行也使得我們的投資策略更加豐富,特別是對於看空者來說,普通投資者想要做空個股是一件不容易的事,不僅需要開立保證金交易帳戶, 放空個股可能有券源限製, 融券放空股票後需回補, 除了需要支付交易傭金外,還涉及大量成本費用, 包括:保證金利息, 股票借入成本,股息及其他付款等, 而單一個股杠/反ETF則為我們提供了一種風險更低、更容易執行的交易選擇。